Stiftung – Stiftungsgründung, Stiftungssatzung, Steuerrecht

Familienstiftung, Gemeinnützige Stiftung, kirchliche Stiftung, Rechtsfähige Stiftung, Unternehmensstiftung, Verbrauchsstiftung

Wollen Sie eine Stiftung gründen? Haben Sie Fragen zur Satzungsgestaltung und zu den steuerlichen Vorteilen einer Stiftung? Soll Ihr Nachlass in eine Stiftung übergehen? Was sind die Vorteile einer Familienstiftung?

Auf unserer Stiftungsseite geben wir Ihnen einen Überblick, wie Sie Stolperfallen vermeiden und wann es sich lohnt eine Stiftung zu gründen. Dazu stellen wir Ihnen aktuelle News aus dem Bereich „Stiftung & Steuern“ zur Verfügung.

Es gibt viele Gründe, warum es sich lohnt, eine Stiftung zu gründen. Es kann eine Geldanlage sein, der Nachlass soll geregelt werden, zur Absicherung der Familie oder ganz zielgerichtet mit dem eigenen Vermögen nachhaltig Gutes tun. Wichtig ist zu welchen Zweck die Stiftung gegründet wird. Setzen Sie sich frühzeitig mit dem Thema Erbschaft auseinander! Vor allem dann, wenn Sie darüber nachdenken, Ihr Vermögen dauerhaft in eine Stiftung einzubringen. Dabei ist es nachrangig, ob es sich um eine gemeinnützige oder nicht-gemeinnützige Stiftung handelt. Liegt kein Testament vor, wird Ihr Vermögen nach der Erbfolge verteilt und steht somit nicht mehr für die Stiftungserrichtung zur Verfügung.

Die Stiftungsgründung (Stiftungsgeschäft), ist ein einseitiges Rechtsgeschäft und muss die Stiftungssatzung enthalten, die den rechtlichen Rahmen der Stiftung vorgibt. Die Stiftungssatzung gilt als Voraussetzung für die Anerkennung der Stiftung durch die Stiftungsaufsichtsbehörde.

Möchten Sie eine Beratung zu Stiftungen oder möchten Sie eine Stiftung gründen?

Stellen Sie uns Ihre Fragen in einem Erstgespräch!

Welche Stiftungsarten gibt es?

- Rechtsfähige Stiftung

- Gemeinnützige Stiftung

- Familienstiftung

- Verbrauchsstiftung

- Kirchliche Stiftung*

*Quelle/Fremdlink Bundesverband deutscher Stiftungen

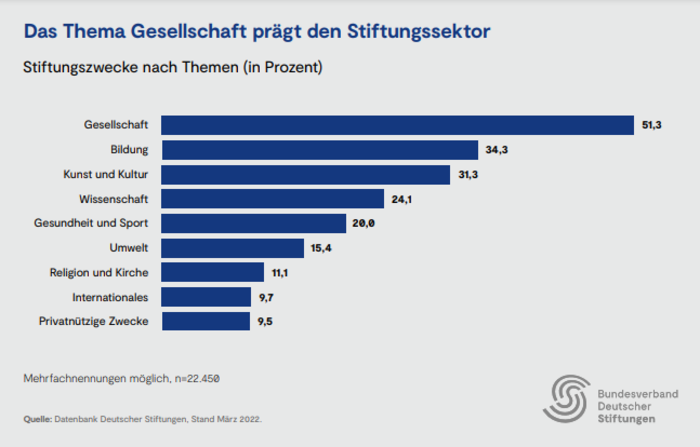

Stiftungszwecke

Der Stiftungszweck ist entscheidend!

Die meist verbreitete Stiftungsform ist die gemeinnützige Stiftung. Wenn die Stiftung gemeinnützige Zwecke verfolgt, erhält sie den Status der Gemeinnützigkeit und die damit verbundenen Steuervorteile, jedoch erst nachdem sie von der zuständigen Stiftungsbehörde geprüft und vom Finanzamt genehmigt wurde. Unter anderem können Kulturinstitutionen oder z.B. Einrichtungen der Krebshilfe, gemeinnützige Stiftungen sein.

Familienstiftungen gehören zu den privatnützigen Stiftungen. Ihre Aufgabe ist es, das Familienvermögen dauerhaft zu schützen und die Familie zu versorgen. Sie dienen somit nicht dem Gemeinwohl und profitieren nicht von Steuerbefreiungen. Zuwendungen an die Familie mindern nicht die Einkünfte der Stiftung und sind somit nicht steuerbegünstigt. Sie sind wie Ausschüttungen aus Kapitalgesellschaften zu sehen. Dennoch gibt es Optionen, wie Sie nicht auf steuerliche Privilegien verzichten müssen. Wie, lesen Sie hier.

Stellen Sie uns Ihre Fragen bei einem Erstgespräch! Senden Sie uns hier Ihr Anliegen. Wir freuen uns auch über Ihren Anruf: +49 351 254 77-0.

Die Rechtsfähige Stiftung

Rechtsfähige Stiftungen sind rechtlich betrachtet selbständige Organisationen, juristische Personen, die eigenes Vermögen haben und Trägerinnen von Rechten und Pflichten sein können. Sie können sowohl gemeinnützig als auch nicht-gemeinnützig sein. Hier erfahren Sie auf was Sie achten müssen und wie Sie dabei vorgehen.

Die Familienstiftung

Um den Erhalt des Vermögens dauerhaft zu sichern, machen Familien von dem Modell der Familienstiftung gebrauch. Hier erfahren Sie auf was Sie achten müssen und wie Sie vorgehen.

Die Gemeinnützige Stiftung

Möchten Sie Ihr Vermögen nachhaltig einem gemeinnützigen Zweck widmen und dabei dauerhaft in eine Stiftung investieren? Jede Körperschaft kann gemeinnützig sein, wenn sie die Vorgaben der Abgabenordnung erfüllt. Hier erfahren Sie worauf Sie achten müssen und wie Sie vorgehen.

Die Verbrauchsstiftung

Flexibel in Zeiten der Niedrigzinsen

Alle Stiftungen verbindet eine Gemeinsamkeit: Mit Hilfe Ihrer Erträge erfüllen Sie den Stiftungszweck. Damit der Stiftungszweck langfristig erfüllt werden kann, sind die Stiftungen bedacht ihr Vermögen konservativ, mit minimalem Verlustrisiko, anzulegen. In Niedrigzinszeiten und damit eingehenden schwachen Erträgen, stehen sie vor dem Problem, ihre Stiftungszwecke nicht erfüllen zu können. Hier ist die Verbrauchsstiftung im Vorteil.

Merkmal einer Verbrauchsstiftung

Um den Stiftungszweck zu erfüllen, können Verbrauchsstiftungen nicht nur auf ihre Erträge zugreifen, auch das Stiftungsvermögen kann für Stiftungszwecke verbrauchen werden. Ist der Zweck erfüllt und das Vermögen verbraucht, endet die Stiftung.

Müssen Verbrauchsstiftungen gemeinnützig sein?

Nein, Verbrauchsstiftungen müssen nicht unbedingt gemeinnützig sein. Um jedoch in den Genuß von Steuerprivilegien zu kommen, müssen sie gemeinnützige Zwecke verfolgen. Beispiel für eine Verbruchsstiftung: Wiederaufbau von historischen Gebäuden. Der Stiftungszweck ist erfüllt, wenn das bauwerk steht und das Vermögen verbraucht ist.

Wie wird besteuert?

Wie bei anderen Stiftungen auch liegt der Unterschied im Stiftungszweck. Ist die Verbrauchsstiftung als gemeinnützig anerkannt, und verfolgt somit gemeinnützige, mildtätige oder kirchliche Zwecke, ist sie von der Körperschaftsteuer und von der Gewerbesteuer befreit. Andernfalls unterliegt sie der Besteuerung.

Stellen Sie uns Ihre Fragen!

Ihr persönlicher Kontakt

Besuchen Sie uns auf

www.dresden-karriere-sk.com.